L’assurance auto est obligatoire pour tous les véhicules immatriculés en France. Au-delà de cette obligation légale, souscrire une assurance de qualité est essentiel. Elle vous permet de vous protéger financièrement en cas de problème avec votre véhicule. Cependant, avec les multiples formules disponibles sur le marché, il n’est pas toujours évident de choisir celle qui convient le mieux à sa situation.

Plan de l'article

Assurance au tiers

L’assurance au tiers est la formule de base obligatoire en France. Elle vous garantit de prendre en charge les dommages matériels ou corporels que vous pourriez causer à un tiers avec votre véhicule en cas d’accident. Elle est valable que l’accident soit de votre fait ou non.

A lire aussi : Assurance Auto Direct Assurance

Si votre véhicule entre en collision avec une autre automobile et l’endommage, l’assureur indemnisera les réparations de l’autre véhicule dans la limite des montants couverts par le contrat. De même, en cas de blessures causées à un piéton ou un autre automobiliste lors d’un accident, les frais médicaux seront remboursés.

Cependant, l’assurance au tiers ne couvre pas les dégâts subis par votre propre véhicule. Si lors d’un sinistre votre automobile est abîmée ou détruite, vous devrez prendre en charge les réparations ou le remplacement sur vos deniers personnels. Cette formule ne vous protège donc que du point de vue de votre responsabilité civile envers les tiers. Il peut être risqué de ne pas souscrire de garantie complémentaire. Pour choisir l’offre adéquate, vous trouverez plusieurs formules d’assurance auto ici

A lire également : Vol ou tentative de vol de voiture : quelles sont les garanties ?

Assurance au tiers améliorée

L’assurance au tiers améliorée apporte une couverture supplémentaire par rapport à la formule minimum. Elle inclut une protection juridique en cas de litige découlant d’un accident de la circulation.

Si la responsabilité de l’accident est contestée par une autre partie, votre propre assureur prendra en charge les frais de justice liés à votre défense. Les honoraires d’avocat, les frais de procédure ou encore une éventuelle condamnation aux dépens vous seront remboursés dans la limite du plafond prévu au contrat.

Cette garantie supplémentaire peut s’avérer très utile en cas de différend avec un tiers après un sinistre. Il peut s’agir d’un débat sur la priorité à un carrefour ou sur la responsabilité du heurt. Plutôt qu’un surplus de coût, vous bénéficiez alors d’une assistance pour faire valoir vos droits et obtenir réparation. L’assurance au tiers améliorée demeure cependant insuffisante si vous souhaitez également être couvert en cas de dommages matériels sur votre propre véhicule.

Assurance tous risques

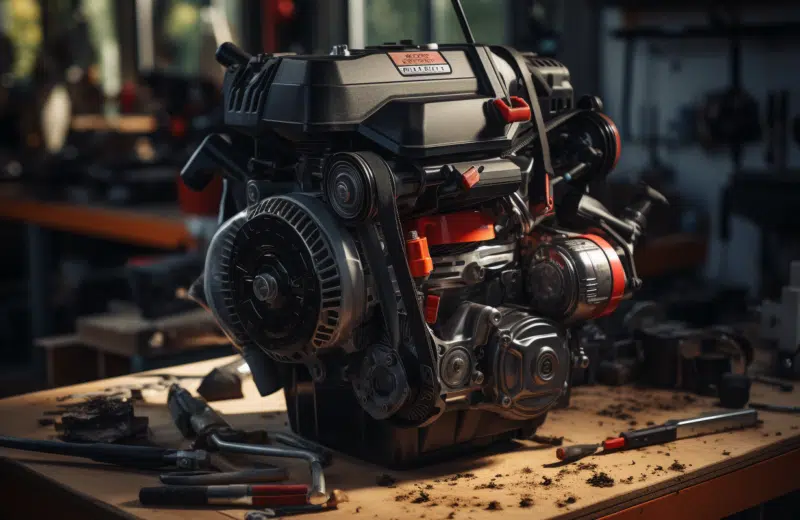

L’assurance tous risques est la garantie la plus complète du marché. Elle couvre à la fois votre responsabilité civile vis-à-vis des tiers ainsi que les éventuels dommages matériels qui pourraient être causés à votre propre véhicule.

En cas d’accident quelle qu’en soit l’origine, l’assureur prend en charge les réparations sur votre automobile dans la limite des montants assurés. Il peut s’agir :

- de perte de contrôle ;

- d’intempéries ;

- de vice de fabrication ;

- d’accident avec un tiers identifié ou non…

Il s’engage également à indemniser les tiers que vous pourriez endommager sur le plan matériel ou corporel.

Cette formule tous risques apporte une protection maximale aussi bien pour vous que pour des tiers éventuels. Elle vous évite d’avoir à supporter personnellement le coût onéreux de réparations suite à un sinistre. Bien entendu, son tarif est généralement plus élevé qu’une garantie de base. Néanmoins, elle peut s’avérer indispensable si vous conduisez un véhicule récent ou sportif dont le prix de remise en état serait très coûteux.

Formules intermédiaires

Pour les conducteurs à la recherche d’un juste équilibre entre protection et coût de la prime, il existe des formules dites « intermédiaires ». Elles offrent une couverture située entre l’assurance au tiers basique et l’assurance tous risques complète.

L’une des options est la formule « tous risques moins ». Elle garantit la prise en charge de vos réparations après un accident. Certaines dégradations comme les dommages esthétiques uniquement (rayures, égratignures) ou résultant d’intempéries (grêle, tempête…) ne sont pas couvertes. Cela permet de modérer quelque peu le tarif.

Autre solution, l’assurance « au tiers+ » ajoute à la responsabilité civile de base une garantie supplémentaire pour les dégâts matériels sur le véhicule assuré. Il est uniquement valable en cas de collision. Les accidents single-vehicle ( sorts de route, embardées…) ne sont pas couverts.

Comment choisir la meilleure offre ?

Pour trouver la formule d’assurance auto la plus avantageuse, il est conseillé de :

- Comparer les devis de plusieurs compagnies en ligne

- Vérifier que les garanties correspondent exactement à vos besoins

- Évaluer le rapport qualité/prix de chaque proposition

- Lire attentivement les clauses du contrat avant de souscrire

- S’assurer de bénéficier d’un interlocuteur dédié en cas de sinistre

En prenant le temps de bien cibler vos attentes et de passer en revue les différentes offres, vous réussirez à vous assurer au meilleur prix avec le niveau de protection qui vous convient.